|

О Компании | Клиенты | Пресс-центр | Карьера | Новости | Контакты |  |

| ru | en |

|

|

|

|

|

|

Заместитель директора по оценке, MRICS Журнал Акционерное общество: вопросы корпоративного управления, №1 (128), январь 2015 г. Настоящая статья продолжает цикл статей, посвященных роли и месту независимой оценки различного имущества при осуществлении корпоративных процедур в акционерных обществах (АО) и обществах с ограниченной ответственностью (ООО) . После принятия решения о привлечении независимого оценщика в рамках реализации корпоративных процедур или осуществления иной деятельности организации (общества), выбора оценщика или юридического лица, с которым оценщик заключил трудовой договор, заключения договора на проведение оценки с оценщиком или юридическим лицом, с которым оценщик заключил трудовой договор, заказчик оценки (собственник оцениваемого имущества) становится участником процесса по установлению предусмотренного договором вида стоимости объекта оценки. Напомню, что федеральным стандартом оценки (ФСО) № 2 «Цель оценки и виды стоимости» предусмотрены только четыре вида стоимости:

В настоящее время идет активное обсуждение проекта новых ФСО «Оценка акций, паев, долей в уставном (складочном) капитале (оценка бизнеса)» и «Оценка для целей залога». В проектах данных ФСО новых видов стоимостей не предусмотрено. В литературе по оценке понятие «предприятие» фактически отождествляется с понятием «бизнес». Самое распространенное название книг по оценке бизнеса звучит так: «Оценка стоимости предприятия (бизнеса)». C юридической точки зрения предприятие (бизнес) — это имущественный комплекс и объект гражданских прав. Другими словами, предприятие (бизнес) — это совокупность всех видов имущества (недвижимого, движимого, интеллектуальной собственности), необходимого для ведения предпринимательской деятельности. Основой стоимости имущества предприятия и бизнеса является его рыночный характер, т. е. при установлении стоимости необходимо учитывать рыночные факторы:

Одновременно с этим предприятие (бизнес) — это инвестиционный товар, цель приобретения которого состоит в возврате первоначально вложенных средств и получении дохода в будущем. Методологические основы оценки бизнеса Первым шагом при установлении стоимости бизнеса должен быть выбор концепции, которая будет положена в основу оценки:

Оценка на основе концепции ликвидации (метод ликвидационной стоимости) применяется в случае, если:

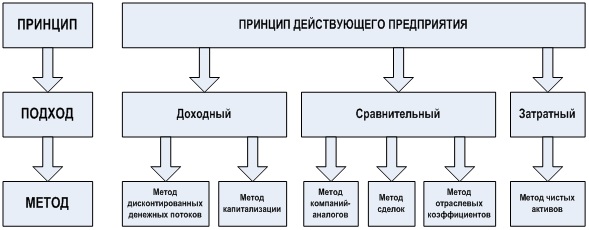

При расчете стоимости бизнеса выбор надлежащих подходов, методов и способов итоговых расчетов и доверие к ним зависят от суждения оценщика. При выборе концепции действующего предприятия могут использоваться все три подхода к оценке (см. схема 1). Схема 1. Подходы и методы оценки бизнеса

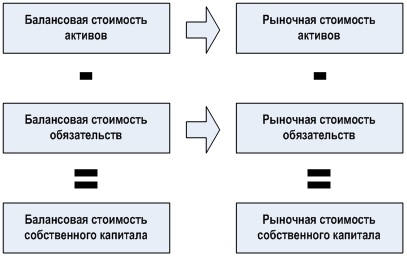

Очевидно, что при выборе концепции ликвидации применение доходного подхода к оценке бизнеса нецелесообразно. Затратный подход в оценке бизнеса Согласно методу чистых активов, применяемому в рамках затратного подхода, стоимость бизнеса складывается из индивидуальных стоимостей участвующих в нем активов (как материальных, так и нематериальных) за вычетом долговых обязательств. Этот метод наиболее подходит для оценки фондоемких производств или холдинговых предприятий, а также применим для оценки несостоятельных предприятий, ликвидация которых является наиболее эффективным вариантом использования активов. Возможности использования данного метода ограничены при оценке динамично развивающихся компаний, текущие финансовые показатели которых значительно отличаются от прогнозируемых показателей в реально обозримом будущем. Дополнительные трудности с использованием метода чистых активов возникают при индивидуальной оценке нематериальных активов. Нормально функционирующее предприятие как целостный экономический механизм представляет большую рыночную стоимость, нежели сумма рыночных стоимостей его индивидуальных активов. Применение метода чистых активов осуществляется в два этапа (схема 2):

Схема 2. Расчет рыночной стоимости собственного капитала методом чистых активов

Алгоритм применения метода чистых активов включает в себя следующие шаги:

Если оценка проводится НЕ на основе концепции действующего предприятия, то активы должны оцениваться на базе рыночной стоимости (если устанавливается вид стоимости бизнеса «рыночная») или на базе, которая допускает укороченный период времени для выставления на рынке, если это уместно. Сравнительный подход в оценке бизнеса В сравнительном подходе используются три основных метода, выбор которых зависит от целей, объекта и конкретных условий оценки:

Метод компаний-аналогов (метод рынка капитала) основан на сопоставлении показателей оцениваемой компании с показателями компаний, акции которых либо котируются на рынке, либо продавались крупными пакетами на внебиржевом рынке (в случае если информация о таких сделках являлась открытой). При сопоставлении компаний опираются на такие показатели, как отношение цены к выручке, прибыли до налогообложения, к денежному потоку и балансовой стоимости. Наиболее достоверные результаты при применении этого метода достигаются в тех случаях, когда показатели деятельности оцениваемой компании максимально приближены к соответствующим показателям выбранных компаний-аналогов. Слабой стороной данного метода является отсутствие возможности нахождения (подбора) действительно сравнимых компаний либо невозможность получить необходимую информацию, в случае если она не является открытой. Главным преимуществом метода является минимальная доля субъективных суждений со стороны оценщика. Для проведения стоимостного анализа существует метод мультипликаторов (сравнительных коэффициентов), который позволяет производить расчеты, исходя из предположения о том, что сравниваемые компании одинаковы по размеру и финансовым показателям. Наиболее употребляемыми являются мультипликаторы, приведенные в таблице 1.

Кроме указанных показателей могут использоваться мультипликаторы, основанные на натуральных показателях, например, объем выпуска продукции (услуг), общая площадь производственных мощностей и т. п., если это возможно по условиям проведения оценки. Как правило, данный метод используется для оценки миноритарных пакетов акций. Метод сделок (метод продаж) ориентирован на цены приобретения предприятия в целом либо его контрольного пакета акций. Это определяет наиболее оптимальную сферу применения данного метода — оценка 100 % капитала либо контрольного пакета акций. Метод отраслевых коэффициентов (метод отраслевых соотношений) основан на использовании соотношений между ценой и определенными финансовыми параметрами или иными параметрами, характерными для той или иной отрасли (например, количество мест для гостиничного бизнеса, дедвейт (грузоподъемность) машин, механизмов для транспортного и т. п.). Отраслевые коэффициенты рассчитываются на базе статистических наблюдений за соотношением между ценой капитала предприятия и важнейшими производственно-финансовыми показателями. Все перечисленные методы требуют системного подхода к сбору информации, ее анализу, сопоставлению данных, наблюдению за состоянием фондового рынка, отраслей принадлежности оцениваемых компаний. Доходный подход в оценке бизнеса Согласно доходному подходу, стоимость бизнеса напрямую определяется текущими или ожидаемыми доходами от его деятельности. В случае, когда предприятие вышло на запланированную мощность и его денежные потоки носят стабильный характер, применяется метод капитализации, при котором выбранный показатель доходности за один финансовый период напрямую пересчитывается (с помощью ставки капитализации) в величину стоимости. В случае, когда предприятие динамично развивается и предполагает нестабильные денежные потоки в реально обозримом будущем, применяется метод дисконтированных денежных потоков, при котором прогноз потоков денежных средств на выбранный период приводится (с помощью ставки дисконтирования) к текущей стоимости бизнеса. Ставки капитализации и дисконтирования призваны, в первую очередь, отразить риск, связанный с вложением средств в оцениваемое предприятие. Сильной стороной доходного подхода является его максимальное соответствие концепции рыночной стоимости действующего предприятия. Слабой стороной доходного подхода является его высокая субъективность, и как следствие, высокая рискованность. Для определения конечной стоимости предприятия доходным подходом будущие чистые денежные потоки и стоимость предприятия в постпрогнозном периоде дисконтируются по рассчитанной на дату оценки стоимости капитала, скорректированной, при необходимости, на ожидаемый уровень инфляции. Стоимость капитала учитывает финансовые и коммерческие риски, присущие оцениваемому предприятию и экономике в целом. Метод капитализации доходов (прибыли) Метод капитализации основывается на предпосылке о том, что стоимость доли собственности в предприятии равна текущей стоимости будущих доходов, которые принесет эта собственность. Сущность метода выражается формулой: При известной ставке дисконтирования ставка капитализации определяется по формуле:

Метод дисконтированных денежных потоков Метод дисконтированных денежных потоков (ДДП) основывается на предпосылке о том, что стоимость бизнеса (предприятия) равна текущей стоимости будущего экономического дохода, который будет получен собственником данного бизнеса. Для определения стоимости собственного капитала оцениваемой компании методом дисконтированных денежных потоков необходимо выполнить следующие шаги:

Определение денежного потока Существует несколько способов определения денежного потока. Для целей оценки объектов бизнеса рекомендуется использовать бездолговой денежный поток в номинальном выражении. Бездолговой денежный поток отражает величину свободного денежного потока, которую получают акционеры и кредиторы компании. Текущая стоимость бездолгового денежного потока равна величине инвестированного капитала, который включает собственный капитал и общую сумму заемного капитала на дату оценки. При этом инвестированный капитал численно равен сумме оборотного капитала, основных средств и нематериальных активов оцениваемого бизнеса. Для определения рыночной стоимости собственного капитала оцениваемой компании необходимо вычесть из стоимости инвестированного капитала общую сумму заемного капитала на дату оценки. Метод оценки капитальных активов (САРМ — Capital Asset Pricing Model) для расчета ставки дисконтирования был разработан Джеком Трейнером, Уильямом Шарпом, Джоном Литнером и Яном Моссином в 60-х годах независимо друг от друга. Модель строится на теории портфельного выбора Гарри Марковица. Метод определяет требуемый уровень доходности актива, который предполагается добавить к уже существующему хорошо диверсифицированному портфелю с учетом рыночного риска этого актива. Модель оценки долгосрочных активов имеет следующий вид:

Бета-коэффициент акции является мерой рыночного риска акции, показывает изменчивость доходности акции к доходности на рынке в среднем (применяется для оценки риска вложений в ценные бумаги). Расчет ставки дисконтирования методом кумулятивного построения (метод суммирования) наилучшим образом учитывает все виды рисков инвестиционных вложений, связанные как с факторами общего для отрасли и экономики характера, так и со спецификой оцениваемого предприятия. Метод основан на экспертной оценке рисков, связанных с вложением средств в оцениваемый бизнес. Ставка дисконтирования рассчитывается путем сложения всех выявленных рисков и прибавления к безрисковой ставке дохода. Инвестиционные вложения в российский рынок характеризуются повышенным уровнем риска, что приводит к более высокой ставке дисконтирования. Общая посылка такова: чем больше риск, тем выше ожидаемая ставка отдачи на вложенный капитал. В западной теории оценки определен перечень основных факторов, которые должны быть проанализированы. Схема расчета ставки дисконтирования: Актив является безрисковым, если инвестор, вложивший в него средства в начале периода, точно знает, какова будет его стоимость в конце периода. Таким образом, безрисковый актив должен обладать определенной (фиксированной) доходностью и иметь нулевую вероятность неуплаты. Безрисковая ставка определяет минимальную компенсацию за инвестированный капитал с учетом фактора времени (инвестиционного периода). Безрисковая ставка используется в качестве базовой, к которой добавляются остальные составляющие — поправки на различные виды риска, связанные с особенностями объекта оценки. Для определения безрисковой ставки можно пользоваться как среднеевропейскими показателями по безрисковым операциям, так и российскими. В случае использования среднеевропейских показателей к безрисковой ставке прибавляется премия за риск инвестирования в данную страну, так называемый страновой риск. Риск инвестирования в оцениваемое предприятие рассчитывается на основе модели, которая, как правило, учитывает следующие факторы:

Расчет ставки дисконтирования по модели средневзвешенной стоимости капитала (WACC — weighted average cost of capital) построен на относительном уровне общей суммы расходов по обеспечению каждого источника финансирования и представляет собой средневзвешенную стоимость капитала. Средневзвешенная стоимость капитала может быть рассчитана как: Это уравнение описывает ситуацию для однородных собственного и заемного капитала. Если в капитале присутствуют привилегированные акции со своей стоимостью, то формула будет включать дополнительные слагаемые для каждого источника капитала. Общая формула для дисконтированного денежного потока имеет следующий вид: Если n равен бесконечности, то после последнего прогнозного периода (в постпрогнозный период) конечная стоимость рассчитывается по модели Гордона, выраженной формулой: Если допустить долгосрочные темпы роста равными нулю, то модель превращается в метод прямой капитализации. Соответственно, стоимость бизнеса по методу ДДП складывается из стоимости ДДП в прогнозный период и стоимости бизнеса в постпрогнозный период. Рассчитав стоимость бизнеса различными подходами, необходимо получить средневзвешенную величину стоимости — произвести согласование полученных результатов. Наиболее часто используемые формулы для согласования имеют вид: Итоговая оценка стоимости также может быть определена по формуле, согласно которой коэффициент стоимости ранга Кр (весовой коэффициент используемого подхода) выражается: Установив стоимость бизнеса, можно переходить к установлению стоимости акций, долей участия, ценных бумаг, выпущенных в обращение оцениваемым предприятием (бизнесом). Особенности оценки ценных бумаг, акций, долей участия — тема следующей публикации. |

Распечатать страницу

Распечатать страницу

Поиск по сайту: |

Создание сайта – DOT STUDIO |